Idiosyncratic Volatility

- Stambaugh, Robert F., Jianfeng Yu, and Yu Yuan. "Arbitrage asymmetry and the idiosyncratic volatility puzzle." The Journal of Finance 70, no. 5 (2015): 1903-1948.

- 异质波动率之谜

1.1. 低异质波动率现象

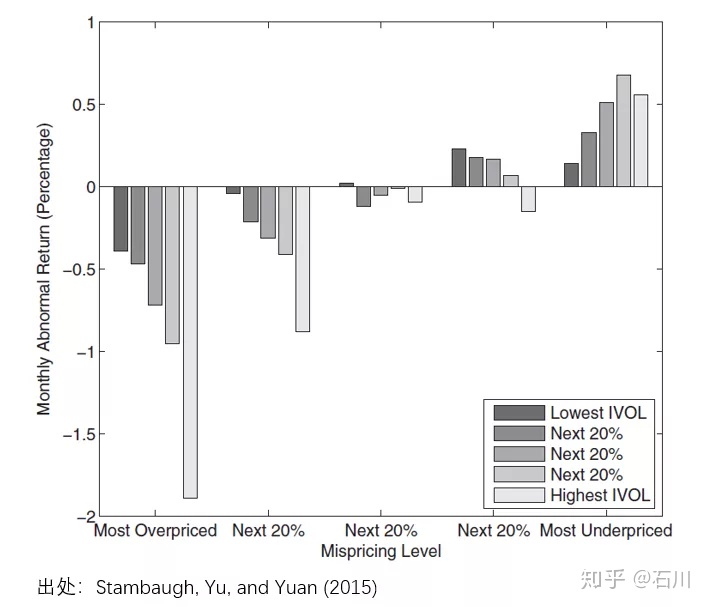

在(most)overpriced 组中(下图左侧),异质波动率和收益率(以经 Fama and French 1993 三因子调整后的 α 表示)呈现负相关;在(most)underpriced 组中(下图右侧),异质波动率和收益率呈现正相关。套利不对称性导致市场对 overpriced 股票套利不充分,因此 overpriced 组的负相关强于 underpriced 组的正相关;从截面上来看,异质波动率和收益率呈现负相关,即低异质波动率异象。

异质波动率之谜的两种解释:

- 套利风险:套利活动常常因为各种原因被阻止;关于套利风险的来源,最常见的便是噪声交易者的行为。套利交易者在价格高估时会卖空股票,但此时噪声交易者可能继续买入,进一步推高价格,甚至最终迫使套利交易者因追加保证金的压力等原因而止损。

- 套利不对称性:投资者愿意积极买入 underpriced 股票,却对于卖空 overpriced 股票犹豫不决。

1.2. 实证研究

Stambaugh, Yu, and Yuan (2015) 利用 11 个 Fama and French (1993) 三因子模型(下称 FF3)无法解释的经典异象构建了一个综合错误定价指标(mispricing measure)。这 11 个异象包括:

- Failure probability

- Ohlson’s O-score

- Net stock issues

- Composite equity issues

- Total accruals

- Net operating assets

- Momentum

- Gross profit to assets

- Asset growth

- Return on assets

- Investment to assets

假设对于某个异象,按其背后的逻辑排序后,多头组合能获得正的超额收益、空头组合能获得负的超额收益;这意味着越是多头靠前的股票越有可能是 underpriced、越是空头靠前的股票也有可能是 overpriced。具体实施中,Stambaugh, Yu, and Yuan (2015) 使用每个异象对应的指标依次为股票排序:从每个指标的逻辑出发,越是能在未来获得正超额收益的股票排名分越低、越是能在未来获得负超额收益的股票排名分越高。使用全部 11 个异象指标对股票排序后,每支股票就有 11 个分数,把它们取平均就得到综合得分 —— 综合得分越高,未来预期超额收益越低,因此该股票越是 overpriced。